Choć kredyty mieszkaniowe sprzedają się gorzej niż przed rokiem, to popyt na nie rośnie z miesiąca na miesiąc. We wrześniu był już na poziomie końcówki ostatniej hossy z rekordowego 2021. Jednak na dalsze kształtowanie się akcji kredytowej w dużym stopniu rzutuje program państwowych dopłat do zakupu nieruchomości. A ten może zostać wstrzymany.

Od dwóch lat rynek kredytów hipotecznych doświadcza istnego rollercoastera. Po rekordowym pod względem sprzedaży roku 2021 nastał, w efekcie skumulowania się kilku negatywnych czynników, najsłabszy od prawie dwóch dekad rok 2022. Od kilku miesięcy popyt na kredyty mieszkaniowe znów rośnie.

Popyt na kredyty mieszkaniowe największy od czasów hossy

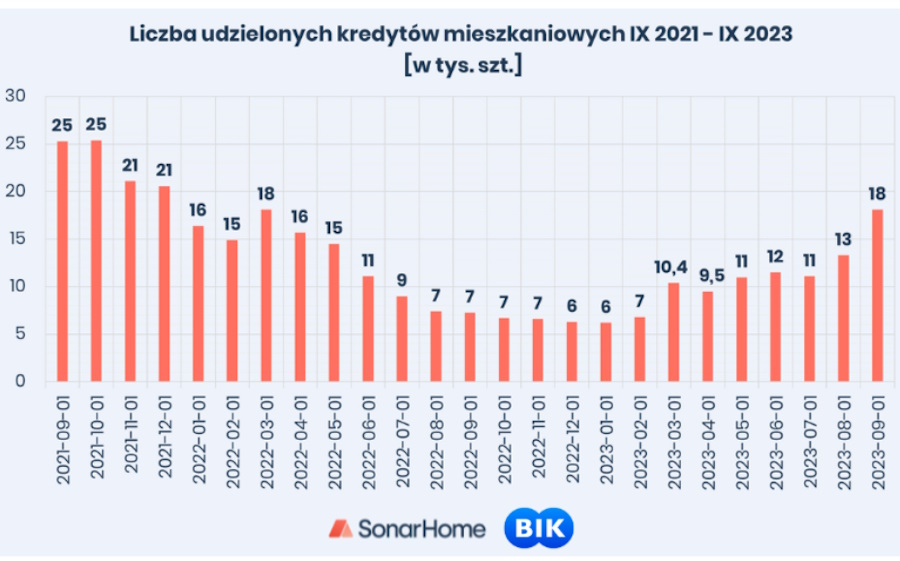

Wg danych BIK-u w ciągu pierwszych dziewięciu miesięcy 2023 banki udzieliły 97,9 tys. kredytów hipotecznych o łącznej wartości 35,91 mld zł. Co prawda jest to wynik gorszy w porównaniu z analogicznym okresem roku poprzedniego (-14 proc. w ujęciu liczbowym i -8 proc. w ujęciu kwotowym), to od wiosny widać poprawę. Rośnie liczba kontraktów i wartość wypłacanego finansowania.

We wrześniu popyt na kredyty mieszkaniowe osiągnął poziom niewidziany od grudnia 2021 , czyli końca poprzedniej hossy. Banki przyznały pieniądze na zakup nieruchomości 18,1 tys. klientom, którzy zadłużyli się w sumie na 7,17 mld zł.

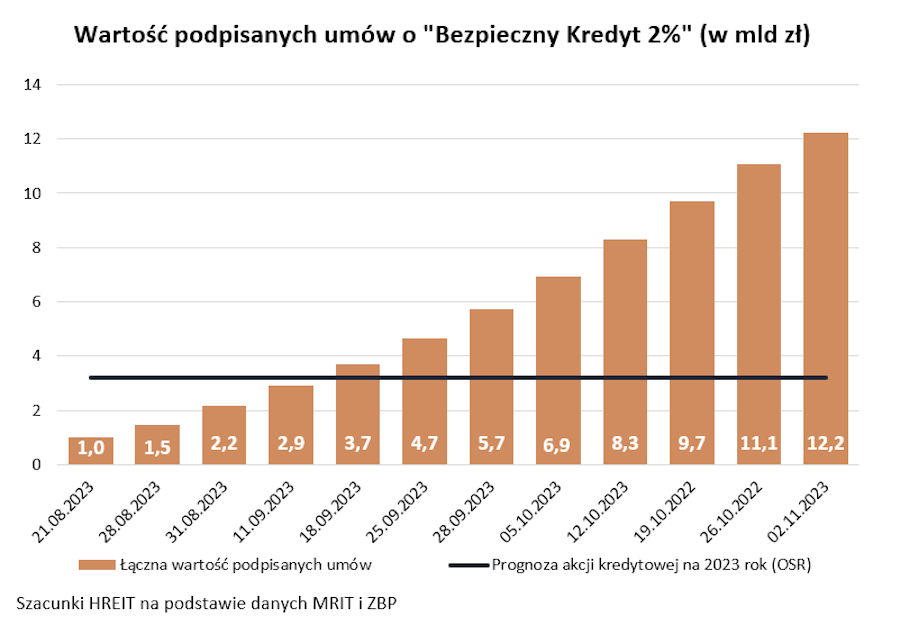

W dużej mierze zainteresowanie hipotekami napędza program państwowych dopłat do rat, czyli Bezpieczny kredyt 2 proc. Działa on od lipca, ale wpływ na rynek mieszkaniowy i wyniki sprzedażowe instytucji finansowych wywiera już od stycznia.

Wtedy projekt rządowego wsparcia w zakupie i budowie nieruchomości nabrał realnych kształtów. Zmotywowało to osoby niemogące liczyć na dofinansowanie do szybszej finalizacji swoich planów.

Wiosną KNF złagodził zasady liczenia zdolności kredytowej. Nadzór pozwolił kredytodawcom na przyjmowanie w obliczeniach mniejszego bufora, czyli zakresu, o jaki może wzrosnąć koszt pożyczanego kapitału.

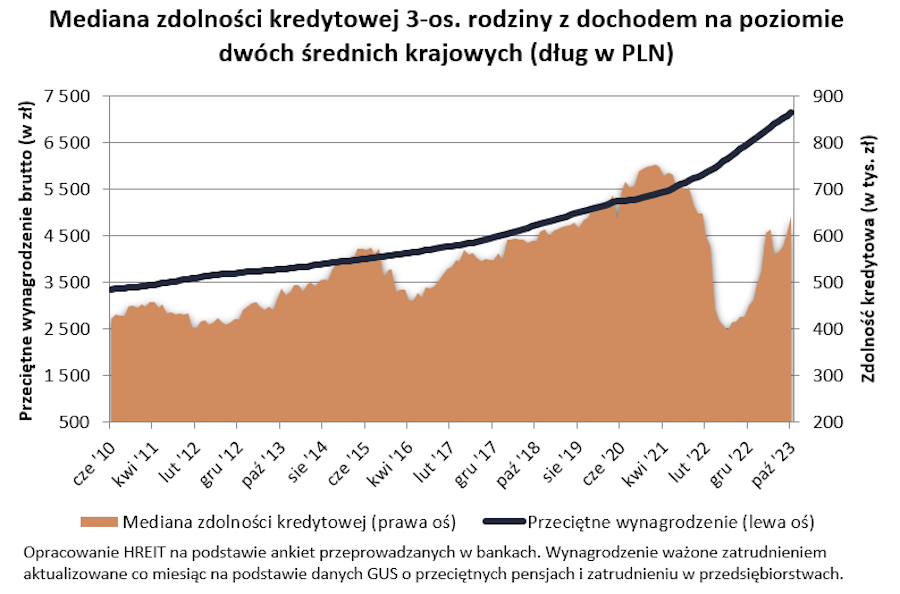

Zdolność kredytowa w trendzie rosnącym

Do tego możliwości nabywcze klientów rosły również wskutek wzrostu płac oraz malejącego tempa inflacji (dezinflacji). Ta ostatnia w lutym sięgnęła 18,4 proc. (najwięcej od 1996). W październiku obniżyła się do 6,5 proc.

W międzyczasie, w oczekiwaniu na obniżki stóp procentowych przez RPP, które zaczęły materializować się po wakacjach, taniały kredyty mieszkaniowe. Spadek oprocentowania dotyczył umów zarówno ze zmienną, jak i stałą stopą.

Zgodnie z danymi NBP kredyty hipoteczne powiązane z WIBOR-em lub WIRON-em staniały z 9,61 proc. w listopadzie 2022 do 8,92 proc. we wrześniu br. Zobowiązania ze stopą stałą przez pięć lat przed rokiem kosztowały 9,11 proc., a wg ostatnich danych – 7,62 proc.

W efekcie przeciętna zdolność kredytowa ustalana dla pary zarabiającej dwie średnie krajowe zwiększyła się o 2/3 w porównaniu z ubiegłorocznymi wakacjami, gdy była najniższa. W październiku wynosiła 644 tys. zł, a w lipcu 2022 było to 396 tys. zł.

Jednak nadal jest mniejsza niż przed cyklem podwyżek stóp procentowych, który rozpoczął się w październiku 2021 i skończył we wrześniu roku następnego. W pandemii, gdy koszt kapitału był najmniejszy w historii, przeciętna zdolność kredytowa wahała się od 700 do 750 tys. zł.

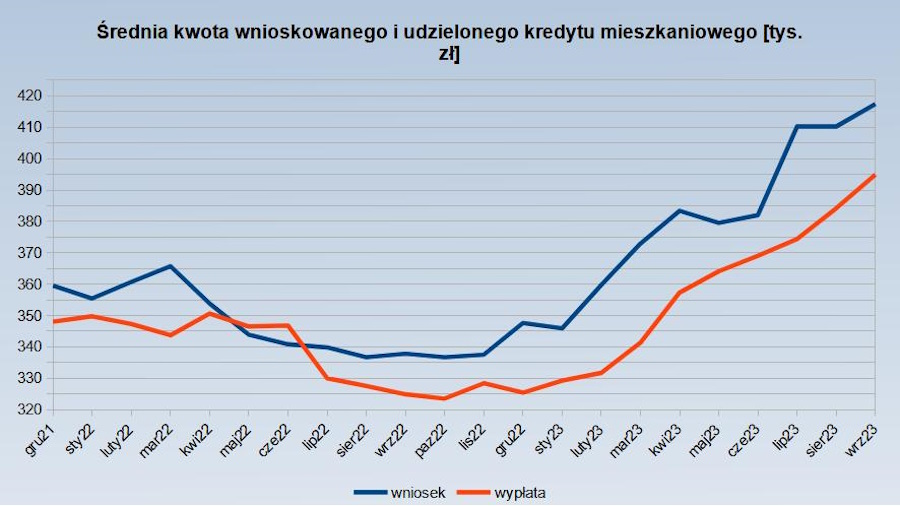

Kredyt mieszkaniowy coraz większy

Wraz z coraz większymi możliwościami nabywczymi w górę idzie średnia kwota wypłacanego kredytu mieszkaniowego. Przez ostatni rok wzrosła o 1/5 – do rekordowych 395 tys. zł.

Podobnie stało się ze średnią kwotą, o jaką występują wnioskodawcy. Ta w październiku dobiła do 421 tys. zł i przez rok poszła w górę o 1/4.

Oczywiście jest to też pochodna drożejących nieruchomości. Ceny mieszkań rosną m.in. przez niedostateczną podaż, która nie nadąża za popytem.

Wzrost średniej kwoty wypłacanej przez banki na zakup mieszkania napędza także Bezpieczny kredyt. Na początku listopada statystyczna umowa w ramach tego programu opiewała na 402,5 tys. zł. Pod koniec września było to 393 tys. zł.

– C__zęść osób chcących skorzystać z dopłat składa wnioski na kwoty zbliżone do ograniczenia kwotowego obowiązującego w tej inicjatywie. Ten wynosi 500 tys. zł dla singli i 600 tys. zł dla małżeństw – tłumaczy prof. Waldemar Rogowski z BIK-u.

Niepewny bezpieczny kredyt 2%

Co dalej? Przynajmniej do końca roku duży popyt na kredyty hipoteczne powinien się utrzymać.

Po Nowym Roku poziom akcji kredytowej w dużej mierze zależeć będzie od losów programu Bezpieczny kredyt 2 proc., którego budżet jest ograniczony. Obecnie rządowa inicjatywa odpowiada za nieco ponad połowę sprzedaży hipotek w bankach.

Tegoroczne zainteresowanie państwową pomocą w nabyciu własnego lokum już po kilkunastu tygodniach od startu przerosło oczekiwania twórców ustawy. W konsekwencji już teraz kończy się pula pieniędzy przewidziana na dopłaty w przyszłym roku. By ją podwyższyć, trzeba zmienić prawo. Jednak na to –w kontekście zamieszania z powoływaniem nowego rządu – się nie zanosi.

Wg szacunków firmy doradczej HREIT na przyszłoroczne dopłaty wykorzystano już 700-750 mln zł. Co prawda limit budżetowych wydatków na ten cel wynosi 941 mln zł , ale zgodnie z ustawą należy ogłosić koniec przyjmowania wniosków, gdy poziom zakontraktowanych dopłat osiągnie 75 proc. kwoty zaplanowanej na następny rok. Zatem stać się tak powinno, gdy licznik dobije do 840 mln zł.

Z punktu widzenia banków odpływ klientów hipotecznych spowodowany wstrzymaniem do początku 2025 naboru wniosków o Bezpieczny kredyt może w pewnym stopniu zostać złagodzony. Coraz więcej osób stać bowiem na zaciągnięcie normalnego kredytu mieszkaniowego. Na ich korzyść działają wymienione wyżej czynniki: rosnące wynagrodzenia, malejąca inflacja i coraz mniejszy koszt kapitału.